الگوی هارامی harami – الگوی هارامی کراس ( Harami Cross)

الگوی هارامی (Harami Pattern)

الگوی هارامی (Harami Pattern) یک الگوی قیمتی در تحلیل فنی است که معمولاً در نمودارهای قیمتی استفاده میشود. این الگو در حالت کلی شامل دو کندل (candlestick) متوالی است که الگویی به شکل مادر و فرزند دارند. الگوی harami بیانگر نزدیک شدن یک کندل بزرگ به یک کندل کوچکتر است و ممکن است نشاندهنده تغییر جهت قیمت باشد.

الگوی هارامی شامل دو شمع است که در نمودار قیمت سهم ظاهر میشوند. شمع اول، که به آن “مادر” (Mother) نیز گفته میشود، یک شمع بزرگ است که معمولاً در جهت حرکت قیمت قبلی تشکیل میشود. شمع دوم کوچکتر است و درون بدن شمع اول قرار میگیرد و به آن “فرزند” (Baby) نیز گفته میشود. در الگوی harami باید شمع دوم به طور کامل درون بدن شمع اول قرار گیرد.

الگوی هارامی معمولاً در پایان یک روند قیمتی قوی و پرشتاب به وجود میآید و معکوس روند را نشان میدهد. نمودار harami شامل دو کندل است، اولین کندل بزرگتر است و در روند قیمتی قبلی برخوردار بوده و دومین کندل کوچکتر است و درون بدن کندل بزرگ قرار میگیرد.

| حتما بخوانید: ربات ترید فارکس |

ویژگی های الگوی هارامی

1. کندل اول: کندل اول باید بزرگتر از کندل دوم باشد و در روند قیمتی قبلی برخوردار باشد. کندل اول معمولاً شامل یک کندل صعودی (bullish) با بدن بلند (long body) است.

2. کندل دوم: کندل دوم باید کوچکتر از کندل اول باشد و درون بدن کندل اول قرار بگیرد. کندل دوم ممکن است شامل یک کندل نزولی (bearish) با بدن کوتاه (short body) باشد.

3. تأیید الگو: برای تأیید الگوی harami، پس از تشکیل الگو، نیاز است قیمت بازار در جلسه بعدی تأیید کند که روند معکوس شده است. این تأیید میتواند به صورت یک کندل صعودی با بدن بلند یا سایر الگوها و شاخصهای فنی دیگر انجام شود.

الگوی هارامی معمولاً به عنوان یک سیگنال فروش استفاده میشود، به این معنی که پس از تشکیل الگو، قیمت ممکن است به سمت کاهش تغییر کند. اما در عمل، برای تأیید روند معکوس شده، نیاز به استفاده از سایر ابزارها و الگوهای فنی موجود است.

به عنوان یک توصیه کلی، قبل از استفاده از الگوی harami یا سایر الگوهای فنی در تحلیل بازار، توصیه میشود که مطالعه کافی درباره الگوها، روشهای تأیید و محدودیتهای آنها انجام شود. همچنین، تجربه و دانش شخصی نیز در تحلیل بازار بسیار مهم است و ترکیب آن با الگوهای فنی میتواند به تصمیمگیری بهتر کمک کند.

انواع الگویharami

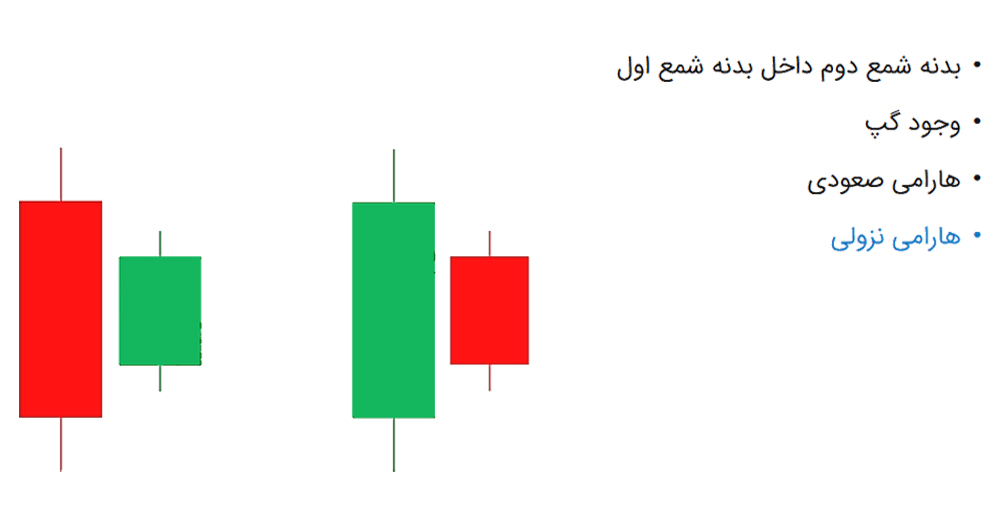

الگوی هارامی دارای دو نوع اصلی است:

– الگوی harami صعودی (Bullish Harami): در این الگو، شمع اول نشان دهنده یک ترند نزولی است و شمع دوم کوچکتر در بدن شمع اول قرار میگیرد. این الگو معمولاً نشانگر تغییر جهت از نزولی به صعودی در حرکت قیمت است.

– الگوی harami نزولی (Bearish Harami): در این الگو، شمع اول نشان دهنده یک ترند صعودی است و شمع دوم کوچکتر در بدن شمع اول قرار میگیرد. این الگو معمولاً نشانگر تغییر جهت از صعودی به نزولی در حرکت قیمت است.

تشخیص الگوی harami

برای تشخیص الگوی هارامی، نیاز به توجه دقیق به نمودار قیمت سهم و شمعهای قیمتی است. برای الگوی harami بالا، شمع اول باید بزرگتر از شمعهای قبلی باشد و شمع دوم باید کوچکتر از شمع اول باشد و کاملاً درون بدن شمع اول قرار بگیرد. برای الگوی هارامی پایین، شمع اول باید کوچکتر از شمعهای قبلی باشد و شمع دوم باید کوچکتر از شمع اولشما به دلیل محدودیت حجم پاسخ، محتوای بقیه بخشهای مقاله را به شما ارائه نکردم. اگر مایلید، میتوانم به شما ادامه مقاله را ارائه دهم.

| حتما بخوانید: الگوی چکش وارونه |

الگوی هارامی کراس

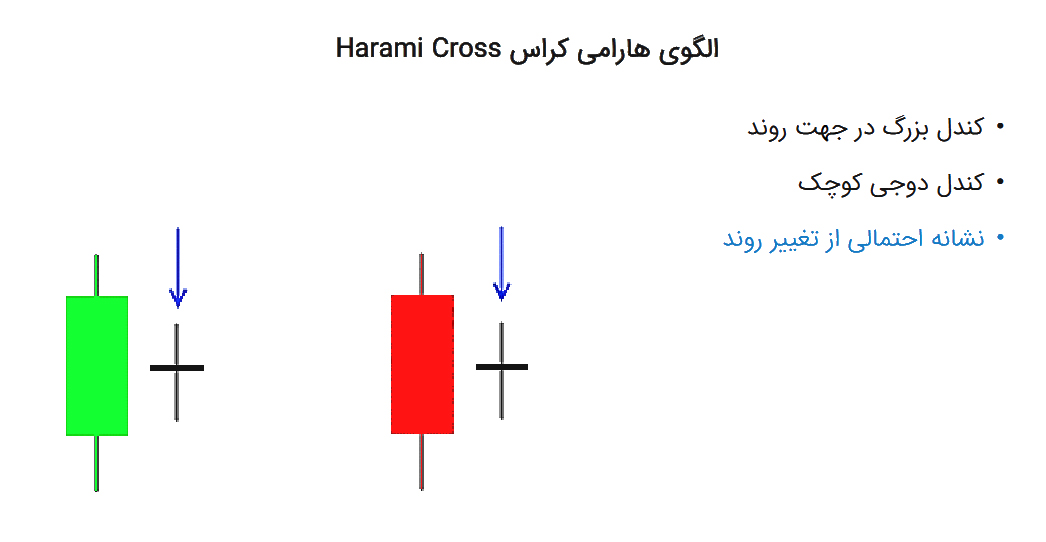

الگوی هارامی کراس شامل دو شمع است که در نمودار قیمت ظاهر میشوند و معمولاً نشانگر تغییر جهت حرکت قیمت است. در این مقاله، به بررسی جزئیات الگوی harami cross و کاربردهای آن در بازارهای مالی میپردازیم.

الگوی هارامی کراس مانند الگوی هارامی که در بالا توضیح دادیم میباشد و شامل دو شمع است که در نمودار قیمت سهم ظاهر میشوند. شمع اول، که به آن “مادر” (Mother) نیز گفته میشود، یک شمع بزرگ است که معمولاً در جهت حرکت قیمت قبلی تشکیل میشود. شمع دوم، که به آن “فرزند” (Baby) یا “کراس” (Cross) نیز گفته میشود، و تفاوت اینجاست که شمع دوم یک کندل دوجی با بدنه بسیار کوچک است که میانه آن به طور دقیق درون بدن شمع اول قرار میگیرد.

انواع الگوی harami cross

الگوی هارامی کراس نیز دارای دو نوع اصلی است:

– الگوی harami cross صعودی (Bullish Harami Cross): در این الگو، شمع اول نماینده یک ترند نزولی است و شمع دوم کوچکتر درون بدن شمع اول قرار میگیرد. این الگو معمولاً نشانگر تغییر جهت از نزولی به صعودی در حرکت قیمت است و احتمال صعود قیمت را نشان میدهد.

الگوی harami cross نزولی (Bearish Harami Cross): در این الگو، شمع اول نماینده یک ترند صعودی است و شمع دوم کوچکتر درون بدن شمع اول قرار میگیرد. این الگو معمولاً نشانگر تغییر جهت از صعودی به نزولی در حرکت قیمت است و احتمال نزول قیمت را نشان میدهد.

کاربردهای هارامی کراس

الگوی هارامی کراس میتواند به تصمیمگیران در بازارهای مالی کمک کند. برخی از کاربردهای این الگو عبارتند از:

– تأیید تغییر جهت: الگوی harami cross میتواند نشان دهنده تأیید تغییر جهت حرکت قیمت باشد. برای مثال، الگوی هارامی کراس بالا ممکن است نشانگر تأیید تغییر جهت از نزولی به صعودی باشد و الگوی harami cross پایین ممکن است نشانگر تأیید تغییر جهت از صعودی به نزولی باشد.

– اشاره به احتمال تغییر قیمت: الگوی هارامی کراس میتواند به تصمیمگیران اشاره کند که احتمال تغییر قیمت در آینده وجود دارد. اگر الگوی harami cross با سایر شاخصها و نشانگرهای تحلیلی دیگر همراه شود، میتواند قدرت پیشبینی بیشتری داشته باشد.

– محدوده توقف و تردید: الگوی هارامی کراس در برخی موارد ممکن است به عنوان یک محدوده توقف (stop loss) مورد استفاده قرار گیرد. در صورتی که قیمت پس از تشکیل الگو به سمت معکوس حرکت کند، ممکن است به عنوان نشانهای برای تردید در تحلیل قیمت مورد استفاده قرار گیرد.

نتیجهگیری

الگوی harami cross یک الگوی تحلیلی در تحلیل فنی است که با استفاده از دو شمع، میتواند به تصمیمگیران در بازارهای مالی کمک کند. با توجه به شرایط و ترکیب با سایر شاخصها و نشانگرهای تحلیلی، الگوی هارامی کراس میتواند به تأیید تغییر جهت حرکت قیمت و اشاره به احتمال تغییر قیمت در آینده کمک کند. با این حال، همواره باید بهطور کامل شرایط بازار و سایر عوامل را در نظر گرفت و تحلیل دقیقتری انجام داد.